Как эффект якоря формирует ваши решения?

27.10.2025

4 минуты

Почему первая увиденная цена или число так сильно влияют на все наши последующие решения, заставляя переоценивать дорогое и недооценивать выгодное? Все дело в эффекте якоря — мощном когнитивном искажении, которым умело пользуются маркетологи, чтобы незаметно управлять нашим восприятием стоимости и подталкивать к нужному им выбору.

Что такое эффект якоря?

Эффект якоря — это психологическая ловушка, при которой первая полученная информация (например, цена) становится точкой отсчета. Все последующие варианты мы невольно сравниваем с этой начальной «привязкой», а не с реальной ценностью.

Продавцы управляют нашим выбором, используя «эффект якоря». Они намеренно показывают завышенную цену, чтобы следующая за ней цена со скидкой воспринималась как невероятно выгодное предложение, даже если это не так. Высокая первоначальная цена часто создает иллюзию высокого качества, в то время как низкая цена может, наоборот, вызвать сомнения в его свойствах, даже если объективные характеристики идентичны.

Чтобы якорь сработал эффективно, он должен быть связан с определенным эмоциональным состоянием. Негативный якорь, вызывающий отрицательные эмоции, может создать эффект антирекламы и оттолкнуть потребителя от продукта. Такой прием можно использовать в конкурентной борьбе, ассоциируя негативные якоря с товарами соперников. И напротив, положительный якорь формирует лояльное отношение к бренду и способствует совершению покупки.

В сфере инвестиций эффект якоря проявляется тоже ярко. Например, инвестор «привязывается» к цене, по которой он увидел рекомендацию к покупке акции у блогера, которому доверяет. Все дальнейшие решения — продавать, держать или докупать — он оценивает исключительно относительно этой начальной суммы и рекомендации, а не исходя из текущей рыночной ситуации, перспектив компании или объективного анализа. Это может привести к нерациональным поступкам, например, к удерживанию убыточной позиции в надежде «отбить» первоначальные вложения.

Какие бывают виды якорей

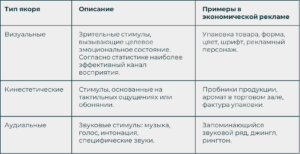

Якоря классифицируются по каналам восприятия на три основных типа: визуальные, аудиальные и кинестетические. Рассмотрим их применение в экономической рекламе.

Проявление эффекта якоря в финансовых решениях

Понимание психологических основ эффекта якорения крайне важно для анализа потребительского поведения. Данный механизм заставляет людей использовать первоначально полученную информацию в качестве отправной точки для последующих решений. Начальная цена или условие становятся «cognitive anchor» — точкой отсчета, вокруг которой формируются все последующие оценки. Это особенно ярко проявляется в ситуациях неопределенности или при сложном выборе.

Эффект якорения активно используется в маркетинговых стратегиях для формирования восприятия ценности товаров и услуг.

В инвестиционной деятельности эффект якорения проявляется особенно заметно:

- Прогнозы аналитиков и целевые значения цен формируют ожидания рынка, влияя на восприятие последующих новостей и отчетности;

- Исторические курсы валют, например, запомнившийся уровень USD/RUB = 60, создают искаженное восприятие текущей экономической ситуации

Наиболее опасные проявления эффекта якоря в финансах:

- Доверие к первоначальным прогнозам аналитиков;

- Ориентация на исторические курсы валют без учета изменившихся экономических условий;

- Зацикленность на круглых числах и «магических» уровнях при принятии решений.

Важно понимать, что эффекту якоря подвержены не только начинающие, но и опытные инвесторы.

Практические советы: как инвестору снизить влияние якоря

Для противодействия эффекту якорения инвесторам необходимо выработать системный подход к анализу информации. Ключевым элементом должен быть сравнительный анализ активов на основе объективных показателей, а не субъективных ценовых ориентиров.

Важным инструментом становится регулярный мониторинг фундаментальных показателей компаний — анализ финансовой отчетности, оценка долговой нагрузки и изучение перспектив развития отрасли. Это позволяет формировать оценку активов независимо от первоначальных ценовых ожиданий.

Методы управления инвестиционными решениями:

- Многосценарное планирование

Разработка нескольких сценариев развития событий (базового, оптимистичного и пессимистичного) помогает избежать зацикленности на единственном ценовом уровне. Каждый сценарий должен содержать четкие критерии для принятия решений.

- Дисциплинированный подход

Создание инвестиционного меморандума с прописанными правилами входа и выхода из позиций позволяет минимизировать эмоциональную составляющую. Особое внимание следует уделять механизмам стоп-лосс и тейк-профит.

- Регулярный пересмотр допущений

Периодическая переоценка инвестиционных гипотез на основе новой информации предотвращает сохранение устаревших ориентиров. Рекомендуется устанавливать фиксированные интервалы для пересмотра инвестиционных решений.

Хотя полностью исключить влияние эффекта якоря невозможно, сознательное применение этих методик позволяет значительно снизить его воздействие на инвестиционные решения. Ключевым фактором успеха является системность подхода и постоянная работа над совершенствованием инвестиционного процесса.

Выводы

- Эффект якоря — это склонность опираться на первую увиденную информацию, которая искажает последующие оценки, даже если «якорь» случайный или нерелевантный.

- В продажах и рекламе якорные цены и сенсорные стимулы (визуальные, аудиальные, кинестетические) усиливают воспринимаемую ценность и управляют выбором через эмоции.

- Снизить влияние якоря помогают: многосценарный анализ, заранее прописанные точки входа/выхода (стоп–лосс, тейк–профит) и регулярный пересмотр гипотез по объективным метрикам.