Золото как способ инвестирования

20.06.2023

2 мин

Золото пользовалось популярностью во все времена. Сейчас его применяют в изготовлении ювелирных изделий, в промышленности, а также оно занимает важное место в мировой финансовой системе. В статье рассмотрим, чем золото привлекает частных инвесторов, можно ли на нем заработать и какие способы инвестирования в этот актив существуют.

Почему золото интересно инвесторам

Золото как средство платежа, а затем и в качестве универсального «мерила денег» распространилось в силу ряда своих характеристик. Среди них выделяют: редкость, сложность подделки, ограниченность предложения, практическую пользу и физико-химические свойства.

Даже после отмены золотого стандарта, когда стоимость валюты напрямую связывалась с ценой золота, этот металл остается одним из самых стабильных и привлекательных активов благодаря росту цен в кризисные времена.

Золото как защитный актив

Золото считается классическим защитным активом в портфеле инвестора.

Основным защитным свойством золота является то, что оно, как правило, растет в цене в условиях кризиса. Кроме этого, золото зачастую не так сильно реагирует на изменения настроений на рынке.

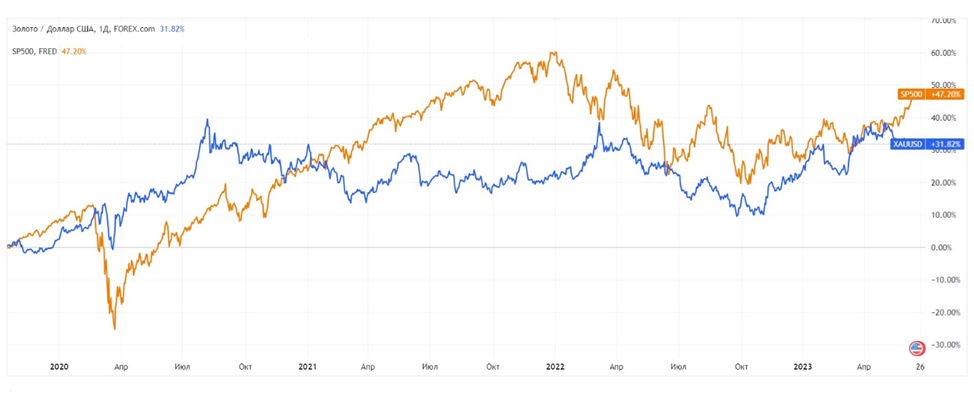

На графике показана динамика стоимости металла в долларах США в сравнении с индексом широкого рынка США S&P500. В кризисный 2020 год на фоне падения практически всех активов на графике можно наблюдать, что волатильность цены на золото заметно слабее, а падение стоимости гораздо меньше и более краткосрочное.

Источник: https://smart-lab.ru/gr/FX_IDC.XAUUSD

Другим защитным свойством золота является его «твердая ценность» — невозможность быстро обесцениться. Поэтому считается, что в долгосрочном периоде (от пяти лет) этот актив защищает от инфляции. Например, инфляция в России в период с 1999 по 2021 годы составила 915%, то есть цены выросли более чем в девять раз. Цена одного грамма золота в рублях за это же время выросла с 186,8 до 4297,6, то есть в 23 раза. При этом на более коротких временных промежутках защита от инфляции может не работать. Так, в 2016 году инфляция составила 5,4%, тогда как грамм золота подешевел с 2490 до 2260 рублей.

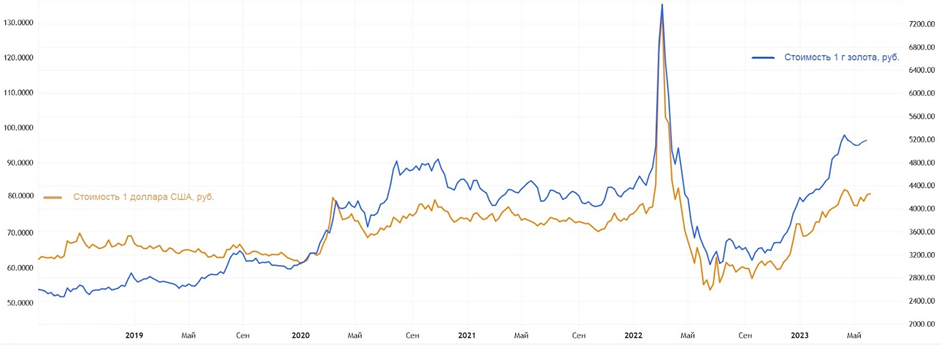

Кроме того, золото в портфеле инвестора может служить альтернативой валютам недружественных стран для снижения риска ослабления курса рубля. На графике ниже представлена прямая зависимость цены одного грамма золота в рублях (правая шкала) от курса доллара США (левая шкала).

Динамика стоимости грамма золота и курса доллара за пять лет.

Источник: smart-lab.ru.

При укреплении национальной валюты стоимость золота в рублях будет дешеветь. И наоборот.

Драйверы роста цены золота

Среди факторов, способствующих росту цены золота в долгосрочном периоде выделяют:

- рост денежной массы

Золото не подвержено инфляции. Если приобрести слиток золота, то через год это будет тот же слиток. Если хранить деньги, то через год их покупательская способность снизится из-за инфляции. Поэтому, как уже говорилось ранее, в периоды повышенной инфляции инвесторы предпочитают перекладывать часть средств в золото для защиты от обесценения.

- рост мировой экономики

Этот параметр, как правило, связан с низкими процентными ставками и периодом дешевых денег в экономике, что может служить причиной повышенной инфляции и, следовательно, роста цен на золото.

Кроме того, спрос на этот металл обусловлен его статусом защитного актива в периоды экономической и политической напряженности, поэтому любой форс-мажор способен привести к взлету котировок золота.

А вот физический спрос и себестоимость производства металла на стоимость «бумажного» золота практически не влияет.

Риски инвестирования в золото

Вопреки распространенному мнению, золото может быть очень волатильным. Это хорошо видно на представленном ниже графике.

Динамика цены тройской унции золота, доллары США.

Источник: smart-lab.ru.

Иногда золото падает вместе с биржевыми индексами. Так, в начале пандемии золото падало в цене вместе с другими активами на фоне панических действий инвесторов, хотя потом драгоценный металл показал рост до своих максимальных исторических значений.

Во время экономического подъема или в периоды выхода из рецессий золото может показать гораздо худший результат, чем акции. Инвестор должен помнить, что стоимость золота не перманентна и меняется в зависимости от текущей обстановки: чем выше неопределенность и риск, тем выше цена. И наоборот, чем стабильнее экономика, тем меньше инвесторов интересует золото, следовательно, его цена снижается.

Способы инвестирования в золото и их особенности

Есть пять основных способов инвестирования в золото.

- Вложения в физический металл.

Физическое золото можно приобрести в виде золотых слитков или монет.

К плюсам данного варианта относится прямая корреляция с ценой металла, а также надежность из-за непосредственного владения активом.

К минусам причисляют сложности с транспортировкой и хранением металла. В домашних условиях слитки следует хранить с чеками, сертификатами продажи и в упаковке, чтобы не испортить внешний вид. Требования к бережному хранению распространяется и на монеты, так как любая царапина снизит их стоимость при реализации. Хранение в банковских ячейках необходимо дополнительно оплачивать.

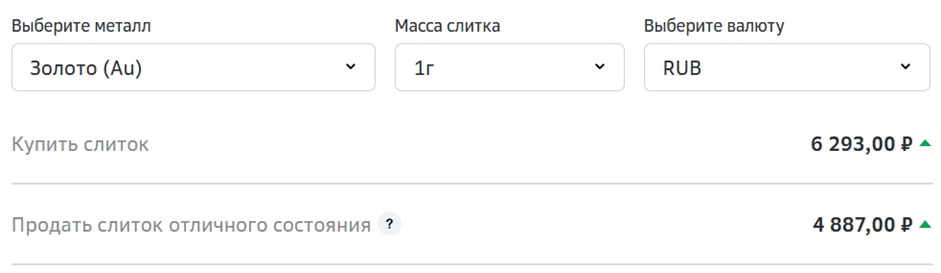

Дополнительным недостатком физического золота является большой спред, то есть разница в ценах продажи и покупки. В качестве примера посмотрим на цены 1 грамма золота на сайте Сбербанка.

Продать слиток можно на 22% дешевле, чем приобрести. На сайте ЦБ РФ стоимость грамма металла по состоянию на 07.06.2023 составляет 5 119,10 рублей.

С марта 2022 года в России отменили 20% НДС при покупке слитков. С учетом этого, несмотря на недостатки обладания физическим золотом, в 2022 году россияне приобрели 50 тонн этого драгоценного металла, что в десять раз превышает спрос на него в предыдущие два года.

Вложиться в физическое золото инвесторы могут и на валютной секции Московской биржи. Покупка происходит по биржевому курсу в рублях, при этом инвестор фактически становился обладателем настоящего металла, который находится в хранилище Национального Клирингового Центра (НКЦ) на территории России. Плюсами этого способа являются минимальный спред и отсутствие необходимости хранения металла. К минусам этого способа можно отнести зачастую более высокие брокерские комиссии. Кроме того, при продаже позиции с прибылью возникает необходимость заполнения формы 3-НДФЛ, так как брокер не выступает налоговым агентом по сделкам с драгоценными металлами.

- Обезличенный металлический счет.

Другим способом инвестирования в золото является обезличенный металлический счет (ОМС). Его можно открыть во многих российских банках. У него также будет прямая привязка к цене металла. По сути это счет, на котором отражается принадлежащее вам золото в граммах без сведений о пробе, номерах слитков и производителе. Вы можете в любой момент купить или продать это золото банку без получения его на руки и без проверки слитков. Недостаток этого способа в том, что металл на ОМС торгуется с большим спредом, то есть цена покупки может существенно отличаться от цены продажи.

По состоянию на 07.06.2023 на сайте Сбербанка приведены следующие курсы.

За основу банковского курса берется курс цен на золото от ЦБ, а сам ЦБ в свою очередь отталкивается от цен в Лондоне: делит стоимость тройской унции на 31,1 и получает цену за один грамм золота.

Этот способ подойдет тем, кто готов приобрести золото на долгий срок и не будет обращая внимание на незначительные колебания.

Таким образом, доходность ОМС зависит от цены драгметалла. При открытии ОМС инвестор не беспокоится о вопросе хранения, однако ОМС не застрахован Агентством по страхованию вкладов, а его доходность не гарантирована.

- Покупка акций.

Кроме того, на бирже инвесторы могут приобрести акции золотодобывающих компаний, ПИФы и фьючерсы на золото.

К преимуществам вложения в акции золотодобывающих компаний причисляют высокую зависимость их котировок от цены золота и тот факт, что компания может платить дивиденды. Недостатком такого способа инвестирования в золото является то, что на цену акций компаний, связанных с золотом, влияют не только цена металла, но и качество бизнеса. Чтобы проверить компанию, инвестор анализирует ее отчетность. При этом важно смотреть не только на выручку и прибыль, но и на себестоимость добычи, ее динамику, а также запасы металла и степень закредитованности. Золото не может обанкротиться, а юридическое лицо может. При инвестициях в конкретный бизнес не будет полной корреляции с ценой золота.

- Покупка золотых фондов.

У биржевых фондов на золото (ПИФы, БПИФы) также высокая корреляция с ценой золота. Все операции с активами совершает управляющая компания, инвестор не тратит время на выбор актива. Разнообразие фондов позволяет выбрать ПИФы на акции золотодобывающих компаний или непосредственно на физическое золото. Дополнительным плюсом является, как правило, невысокая цена входа. Фонды берут комиссию за управление.

- Торговля фьючерсами.

Фьючерсы на золото — производный финансовый инструмент, доступный квалифицированным инвесторам и тем, кто успешно прошел тестирование Банка России. Его используют для спекуляций либо для хеджирования рисков. К минусам этого способа относятся высокая волатильность и сложность инструмента. У фьючерсных контрактов есть срок экспирации (истечение срока действия), поэтому они не подходят для долгосрочных инвестиций.

По сути фьючерс — это контракт, с помощью которого инвестор может участвовать в росте или падении цены золота. Так, если инвестор купил фьючерс на золото, то он будет получать деньги (так называемую вариационную маржу), пока этот актив растёт в цене. Если золото начнет дешеветь, деньги, наоборот, будут списываться с его счёта.

Выводы

Золото — это защитный инструмент для долгосрочных вложений. Прежде всего это инструмент для сохранения накоплений.

В периоды рецессий оно снижается не так сильно, как другие активы, а иногда показывает и рост. Золото является эффективным средством сохранения стоимости и во время высокой инфляции.

Золото в портфеле инвестора может использоваться для диверсификации, а также в качестве альтернативы иностранной валюте.

Из существующих способов инвестирования в золото наиболее привлекательными представляются вложения через биржевые инструменты.