5 правил для инвестора при падении рынка

30.09.2025

7 минут

Котировки краснеют, портфель тает на глазах, рука тянется к кнопке «Продать все». Знакомая картина? Паника — естественная реакция, но именно она становится главным врагом инвестора. Важно понимать: просадки, коррекции — это абсолютно нормальная и неотъемлемая часть инвестиционного процесса. Так было всегда на протяжении всей истории финансовых рынков.

Главная опасность — не само падение рынка, а неверные действия инвестора под влиянием эмоций. Именно эмоциональные решения заставляют продавать активы не вовремя и покупать на пике эйфории. Разбираемся в статье, какие есть правила для инвесторов, которые могут помочь не наделать ошибок.

Правило 1. Вспомни свой план: главное правило — дисциплина

Инвестиционный план — не формальность. Это подробная инструкция по управлению капиталом, созданная в «спокойные времена», когда разум преобладает над эмоциями. Его отсутствие — главная ошибка, которая превращает инвестора в заложника рыночной волатильности.

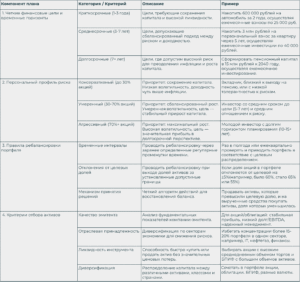

Ключевые компоненты эффективного инвестиционного плана:

В момент кризиса план выполняет роль якоря. Соблюдение его — и есть дисциплина. Вместо импульсивных решений вы действуете по заранее определенным правилам:

- сравниваете текущую ситуацию с прописанными сценариями — является ли это падение ожидаемым в рамках вашего горизонта инвестирования?

- проверяете соблюдение целевой структуры портфеля — возможно, сейчас время для ребалансировки и покупки подешевевших активов?

- оцениваете необходимость корректировки стратегии — изменились ли ваши жизненные обстоятельства или это временная рыночная паника?

Если у вас нет инвестиционного плана именно в момент падения рынка — не спешите принимать радикальные решения. Вот алгоритм первых шагов:

- остановитесь — отложите принятие решений на 24–48 часов;

- определите базовые параметры: срок инвестирования, приемлемый уровень просадки, цели инвестирования;

- зафиксируйте текущее состояние — состав портфеля, цены приобретения, текущую стоимость;

- разработайте минимальный план действий на ближайшие 3–6 месяцев.

Конечно, ваш инвестиционный план — это не догма, а живой документ. Но меняйте его осознанно и рационально, а не под влиянием краткосрочных рыночных колебаний. Именно в этом заключается главное правило сохранения и приумножения капитала в любых рыночных условиях.

Правило 2. Ничего не делать, или правило бездействия

Когда рынок обрушивается, кажется, что нужно срочно что-то предпринять. Этот инстинкт «бей или беги» заложен в нас природой, но на финансовых рынках он приобретает разрушительный масштаб. Первый импульс — продать — действительно чаще всего оказывается ошибочным решением, ведущим к фиксации реальных убытков.

В моменты кризиса включаются глубокие психологические механизмы:

- стадный инстинкт — «все продают, значит, и мне нужно». Следовать за толпой, во-первых, отказаться от самостоятельного выбора и переложить ответственность на других. Во-вторых, возникает ощущение: раз многие люди уже так поступают, значит, они разбираются лучше, и к ним нужно примкнуть.

- страх потерь — болезненность убытков психологически сильнее радости от прибыли;

Исторические данные подтверждают: большинство попыток «успеть выпрыгнуть» заканчиваются хуже, чем простое удерживание качественных активов. Исследование Dalbar Inc. показывает, что за 30 лет средний инвестор получал на 3–4% годовых меньше, чем широкие рыночные индексы, именно из-за панических продаж и эмоциональных решений.

Осознанное бездействие — это не пассивность, а дисциплинированное следование плану. Оно требует:

- самоконтроля — способности противостоять эмоциональным порывам;

- доверия к своей стратегии — уверенности в правильно выбранном подходе;

- долгосрочного видения — понимания цикличности рынков.

Рынки цикличны, а паника — временна. Именно в моменты максимального пессимизма закладываются основы будущего роста. Ваша способность сохранять спокойствие и дисциплину определяет долгосрочный инвестиционный успех.

Осознанное бездействие — это мощная стратегия, которая поможет справиться с эмоциями.

Правило 3. Не пытаться поймать падающий нож — правило против преждевременных покупок

Фраза «покупать, когда на улицах льется кровь» приписывается разным бизнесменам. Такой подход помогает построить внушительное состояние. При этом есть еще один часто цитируемый тезис: рынок способен дольше оставаться иррациональным, чем вы — платежеспособным. Покупать в атмосфере паники на деле очень непросто.

Искушение купить активы «на дне» во время рыночного обвала знакомо каждому инвестору. Мысли о том, что вот сейчас — идеальный момент для входа, а завтра уже будет поздно, заставляют совершать импульсивные покупки. Однако попытки поймать падающий нож чаще всего заканчиваются болезненным опытом.

В основе желания покупать на падающем рынке лежат несколько психологических факторов:

- азарт охоты за скидками — восприятие падения как распродажи;

- страх упущенной выгоды (FOMO) — боязнь пропустить момент разворота;

- иллюзия предсказуемости — уверенность, что можно определить дно;

- желание проявить активность — потребность «что-то делать» в кризис.

Практический алгоритм действий при падении рынка.

Шаг 1. Оцените глубину падения

- Сравните текущую ситуацию с похожими кризисами (2008, 2020, 2022 гг.) для оценки потенциальной длительности и глубины.

- Фундамент (P/E, P/B): оцените, стали ли активы объективно дешевле относительно их прибыли и активов.

- Определите ключевые ценовые уровни поддержки на графиках, где исторически покупатели выходили на рынок.

Шаг 2. Разделите доступный капитал

- Разбейте сумму, которую готовы инвестировать, на 3–5 равных частей для покупок на разных уровнях падения.

- Обязательно оставьте часть капитала, например, одну часть, на случай экстремального падения (более 50%).

- Не вкладывайте все свободные средства, сохраните ликвидность для других возможностей или непредвиденных расходов.

Шаг 3. Установите триггеры для покупки

- Заранее определите, при каких процентах падения от пика будете покупать, например, -30%, -40%, -50% по индексу или конкретной акции.

- Временные интервалы: используйте усреднение цены, покупая равные части, например, каждые 3 месяца, независимо от цены.

Когда можно нарушить правило:

- Во время экстремальной недооцененности;

- При наличии активов с сильным балансом;

- В случае персональной экспертизы в конкретном секторе;

- при длинном инвестиционном горизонте (10+ лет).

Ключевой принцип — даже при нарушении правила размер позиции не должен превышать 5-7% портфеля.

Правило 4. Пересмотреть диверсификацию — холодная голова вместо паники

Рыночное падение — это не только испытание, но и уникальная возможность. Когда эмоции зашкаливают, а котировки уходят в красную зону, наступает идеальный момент для спокойного пересмотра диверсификации своего портфеля. Именно в кризисные периоды становятся видны все слабые места вашего портфеля.

В период рыночного бума многие ошибки диверсификации остаются незаметными.

Активы растут одновременно, создавая иллюзию правильной стратегии. Но во время шторма становится очевидно:

- какие активы действительно защищают портфель;

- насколько коррелируют между собой ваши инвестиции;

- где находятся скрытые риски концентрации;

- какие инструменты сохранили ликвидность.

Правило 5. Смотреть в будущее — правило возможностей

Для долгосрочного инвестора рыночное падение — это не катастрофа, а уникальный шанс. Ваша задача — увидеть за временными бумажными убытками будущую потенциальную прибыль.

Многие дальновидные инвесторы кратно наращивают капитал во время падения рынка. Конечно, стоит сделать поправку, что ресурсы Уоррена Баффета или Джейми Даймона доступны не всем. Но их действия подсказывают, как вести себя во время обвала рынка. Ниже — четыре примера инвесторов, сумевших выбрать удачный момент для вложений во время кризиса и добиться впечатляющих результатов.

Уоррен Баффет. Его формула: «Бойтесь, когда другие жадничают, и жадничайте, когда другие боятся».

Во время кризиса 2008 года он действовал особенно искусно. Купил бессрочные привилегированные акции Goldman Sachs на 5 млрд долларов с дивидендом 10% и ордерами на покупку дополнительных акций. У банка была опция выкупа с премией 10%, которой он воспользовался в 2011 году.

Аналогичную сделку Баффет провел с General Electric: 3 млрд долларов в бессрочные привилегированные акции под 10% и право погашения через три года с 10%-ной премией. Он также вложил миллиарды в конвертируемые привилегированные акции Swiss Re и Dow Chemical, предоставив им ликвидность в сложный период.

Джон Полсон. Управляющий хедж-фондом Джон Полсон прославился ставкой против рынка жилья США. По оценкам, во время кризиса это принесло Paulson & Co. около 15 млрд долларов. В 2009-м он быстро развернулся к ставке на восстановление: вложил несколько миллиардов в Bank of America, купил примерно 2 млн акций Goldman Sachs. Параллельно инвестировал в золото, а также в Citigroup, JP Morgan Chase и ряд других финансовых компаний.

Их опыт — наглядный ориентир, как действовать на рынке, охваченном паникой.

Табу инвестора: чего не стоит делать во время кризиса

Выводы

- Придерживайтесь плана и дисциплины. Инвестиционный план, составленный в спокойное время, должен определять действия во время падений: целевые доли, правила ребалансировки, критерии отбора активов и алгоритм принятия решений.

- Осознанное бездействие часто выгоднее суеты. Импульсивные продажи фиксируют убытки: большинство инвесторов проигрывают индексам из–за эмоциональных действий. Пауза, контроль эмоций и проверка стратегии — приоритет.

- Не пытайтесь ловить «падающий нож». Делите капитал на части, задавайте триггеры для покупок. Не ставьте на одну сделку больше 5–7% портфеля, даже при сильной убежденности.

- Пересмотрите диверсификацию. Кризис выявляет корреляции, концентрации и дефицит защитных активов.

- Держите ликвидную «подушку безопасности». Запас на 3–6 месяцев расходов и доля защитных инструментов помогают пережить просадки без вынужденных продаж.

- Смотрите на возможности будущего. Падения — время для взвешенных покупок, а не для паники. История успешных инвесторов подтверждает ценность трезвого взгляда во время штормов.