Что такое кредитное плечо и почему начинающим инвесторам не стоит на него опираться?

19.03.2024

5 минут

Брокеры часто предлагают использовать кредитное плечо для увеличения доходности инвестиционного портфеля, однако начинающим инвесторам следует подходить к этому инструменту с осторожностью. В статье разберем особенности торговли с кредитным плечом, а также возможности и риски, связанные с его применением.

Что такое кредитное плечо?

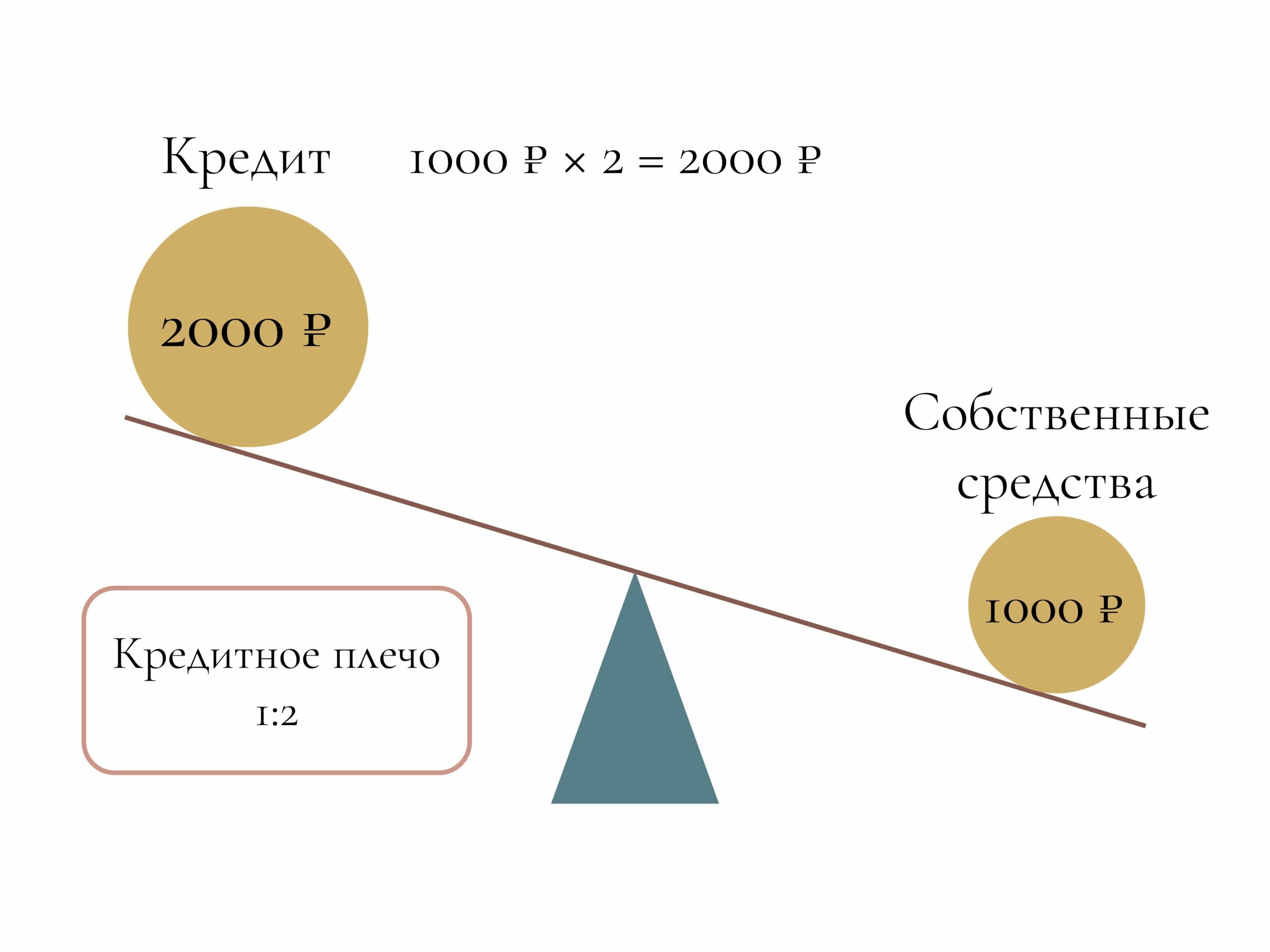

Торговля с кредитным плечом или маржинальная торговля — это покупка или продажа активов на бирже с использованием заемных средств брокера для увеличения объема сделки. Брокер готов предоставить средства под залог ликвидных активов клиента.

Маржинальная торговля доступна квалифицированным инвесторам либо после прохождения специального тестирования на знание этого инструмента у брокера. Она подключается для каждого брокерского счета и ИИС отдельно.

Виды маржинальной торговли

По направлению торговли с кредитным плечом выделяют два вида: длинную позицию (лонг) и короткую (шорт).

Торговля с плечом в лонг подразумевает покупку актива с использованием денежных средств брокера. К примеру, на счете инвестора 1000 рублей. На эти деньги он может приобрести 10 акций компании А. Если инвестор ожидает, что их цена будет расти и хочет увеличить свою прибыль, он может занять у брокера еще 2000 рублей и купить уже 30 акций. Тогда при росте цены акций на 10% и их продаже по 110 рублей за штуку, доход составит не 100 рублей, а 300 рублей или 30% от собственных вложений.

Однако эффект плеча будет работать и в обратную сторону. Если прогнозы инвестора не оправдаются, и цена акции, наоборот, снизится на 10%, то с учетом возврата долга брокеру убыток также составит 300 рублей или 30% от собственных средств. В случае падения цены одной акции со 100 до 67 рублей инвестор потеряет почти все свои вложенные средства (убыток составит 30 акций × 33 рубля = 990 рублей). Брокер не допустит дальнейшего снижения, чтобы ему точно вернули долг, поэтому автоматически закроет позиции. Такая ситуация называется маржин-коллом.

Торговля с плечом в шорт позволяет трейдеру открыть позицию на продажу актива, которого у него нет в наличии. То есть вместо денег брокер предоставляет в долг ценные бумаги. Инвестор их продает, чтобы потом выкупить по более низкой цене и вернуть брокеру. Цель инвестора — заработать на падении актива. Его доходом будет разница между ценой продажи и покупки.

Например, трейдер ожидает снижения цены акции компании Б в ближайшее время. Тогда он берет у своего брокера одну такую акцию в долг и продает ее по текущей цене — 1000 рублей за акцию. После продажи на брокерском счете появляются эти деньги. Когда цена акции снизится на 15%, инвестор выкупит ее за 850 рублей и вернет брокеру. На счете остается 150 рублей — это доход от продажи акции, взятой в долг. Прибыль можно рассчитать, вычтя из дохода расходы по сделке: комиссии за покупку и продажу ценных бумаг и плату за использование денежных средств.

Если же цена выбранной акции вместо ожидаемого падения покажет рост, инвестор получит соответствующий убыток, так как для возвращения долга брокеру придется купить ее по более высокой цене.

Риски маржинальной торговли

Доходность инвестиций напрямую связана с уровнем риска. Маржинальная торговля относится к высокорисковым инструментам и может быть интересна опытным трейдерам с агрессивным риск-профилем.

Основным риском торговли с плечом является кратное увеличение не только возможного дохода, но и убытков.

Так, при сильных колебаниях рынка размер убытка не ограничен и может превысить объем собственных средств инвестора на брокерском счете. При этом отдавать долг брокеру все равно придется. Резкие движения котировок, которые иногда случаются и бывают непредсказуемы, приводят к маржин-коллам и большим потерям для тех, кто находится в позициях с кредитным плечом.

Кроме того, стоимость маржинальной торговли усложняет возможность переждать убытки. Внутри дня брокер может не взимать комиссии за использование своих средств. При переносе непокрытой позиции на следующую торговую сессию будет взиматься комиссия за каждый календарный день, в том числе выходные и праздничные дни. Иногда инвестору может казаться, что через какое-то время котировки вернутся к нужным значениям, но это часто приводит к еще большим потерям.

Условия использования кредитного плеча определяются брокерским договором. Плата за перенос маржинальной позиции, то есть ставка предоставления кредита брокером, зависит от ключевой ставки и примерно равна ей.

Сложности для начинающих инвесторов

Перечислим дополнительные особенности торговли с плечом, которые могут вызвать сложности у начинающих инвесторов.

- Активная торговля — инвестору необходимо следить за уровнем маржи и движением котировок, что требует наличие времени. При предоставлении кредита брокер рассчитывает уровень необходимого обеспечения в качестве залога (маржу). Это делается для того, чтобы брокер был уверен, что ему вернут заемные средства. Если сумма денежных средств на брокерском счете и стоимость ликвидных активов инвестора начнут падать или будут недостаточными для покрытия позиции с плечом, инвестору потребуется сократить маржинальную позицию либо пополнить брокерский счет. В случае снижения ниже уровня минимальной маржи возникнет маржин-колл.

- Самостоятельный риск-менеджмент и выставление отложенных заявок (стоп-лоссов и тейк-профита). Продажа или покупка ценных бумаг при достижении определенного уровня может быть осуществлена автоматически. Опытные трейдеры используют эти функции для контроля открытых позиций. Сложность заключается в том, что при резких изменениях котировок такие заявки могут не сработать.

- Для совершения сделок с плечом инвестору необходима торговая стратегия, которой он будет четко следовать. Для разработки такой стратегии требуется глубокое понимание фондового рынка, знание основ технического анализа.

- Контроль эмоций — важная составляющая успешной маржинальной торговли. После совершения сделки и роста потенциальных доходов прямо на глазах инвестора возникает соблазн увеличить позицию. Однако направление движения котировок невозможно предсказать в коротком периоде, поэтому такие решения могут обернуться существенными потерями.

Выводы

Маржинальная торговля — торговля с использованием денежных средств или ценных бумаг брокера.

Сделки с кредитным плечом относятся к сложным финансовым инструментам.

Начинающим инвесторам рекомендуется придерживаться менее рискованных вариантов инвестирования и использовать для вложений только собственные средства.

Торговля с кредитным плечом больше подходит профессиональным трейдерам, хорошо понимающим все риски данного инструмента. Нужно быть уверенным в своем прогнозе и уметь вовремя зафиксировать убытки в случае движения рынка не в ту сторону.