Что такое ключевая ставка и на что она влияет?

11.04.2023

6 минут

Несколько раз в год Центральный банк Российской Федерации принимает решение о значении ключевой ставки. О том, что это такое и на что она влияет — в статье.

Что такое ключевая ставка?

Ключевая ставка — это ориентир по стоимости денег для коммерческих банков. Она определяет минимальный процент, под который ЦБ (он же Центральный банк, Центробанк или Банк России) готов предоставить кредит розничным банкам, и максимальный процент для размещения денег банков на депозитном счете в ЦБ.

На момент написания статьи ключевая ставка Центробанка составляет 7,5%. Это значит, что коммерческие банки берут у ЦБ денежные средства в долг минимум по этой ставке. Затем они выдают кредиты своим клиентам под больший процент, например, под 10% годовых. На разнице этих ставок банк и зарабатывает.

Кроме того, банки принимают вклады у населения под процент, который, как правило, ниже ключевой ставки. Это обусловлено дополнительными расходами банков при работе с клиентами: страхованием, нормой резервирования, необходимостью арендовать офисы и платить зарплату. Если бы ключевая ставка совпадала с процентом по вкладам, банкам было бы невыгодно привлекать денежные средства частных лиц.

Чем ключевая ставка отличается от ставки рефинансирования?

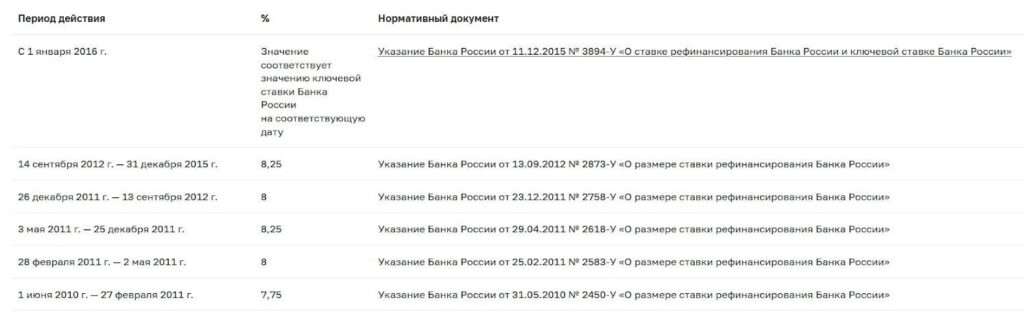

Ключевая ставка введена с 13 сентября 2013 года. До этого ее функцию выполняла ставка рефинансирования. Однако после начала использования ключевой ставки, роль ставки рефинансирования становится второстепенной. Так, значение последней в период с 14 сентября 2012 года до 2016 года оставалось равным 8,25%. Ключевая же ставка с момента ее введения до 2016 года изменялась 11 раз.

С 2016 года ставка рефинансирования ЦБ приравнена к ключевой. Изменение ключевой ставки автоматически означает изменение ставки рефинансирования, отдельно ее значение не публикуется.

История изменений ключевой ставки

Источник: официальный сайт Центрального Банка РФ.

Заседания ЦБ по определению ключевой ставки проходят раз в шесть недель, однако может быть назначено и экстренное заседание. На них принимается решение об оставлении ставки на прежнем уровне или ее изменении. Минимальный шаг изменений — 0,25 процентных пунктов (п. п.) или 25 базисных пунктов (б. п.).

На что влияет ключевая ставка?

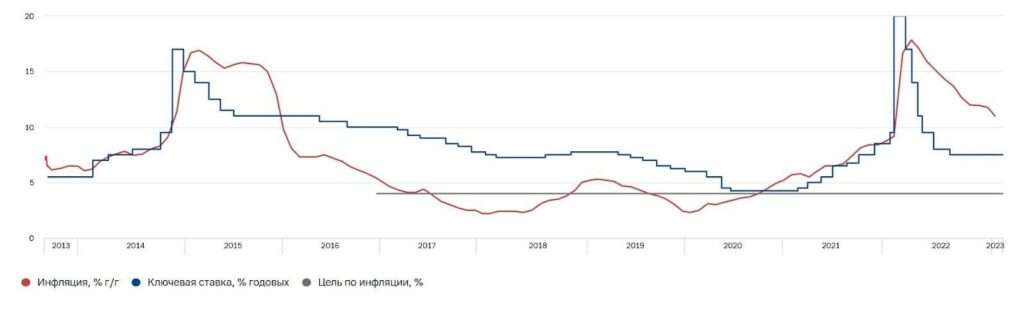

Изменение ключевой ставки влияет на инфляцию, рост экономики и другие показатели. Давайте разберем, как это происходит.

- Влияние на уровень инфляции

Инфляция — это процент повышения общего уровня цен. Прогноз по инфляции ЦБ РФ на 2023 год – 5-7%. Цель денежно-кредитной политики ЦБ РФ снизить инфляции в 2024 году до 4%.

Работает это так. Вслед за повышением ЦБ ключевой ставки растут депозитные и кредитные ставки коммерческих банков. Кредиты становятся дороже, а депозиты выгоднее. Как следствие, население предпочитает копить деньги на депозитных счетах под высокий процент, нежели их тратить, спрос на товары падает, компании перестают брать кредиты для наращивания производства. Падение спроса на товары стабилизирует их цены на рынке и сдерживает инфляцию.

И наоборот, при снижении ключевой ставки депозиты становятся менее выгодными, деньги выходят на рынок, компании видят повышение спроса и наращивают производство, активно кредитуясь. Спрос на товары растет, растут цены, растет и инфляция.

На графике видна прямая зависимость уровня инфляции от значений ключевой ставки.

- Влияние на экономический рост

Экономический рост выражается в процентах изменения стоимости валового внутреннего продукта (ВВП) страны. ВВП — это стоимость всех произведенных товаров и услуг для конечного потребления. ЦБ РФ и банки ежегодно составляют прогнозы по годовому ВВП на основе макроэкономических показателей и могут корректировать их в течение года. Прогнозы ЦБ РФ публикует на своём сайте. Так, согласно опросу в марте 2023 г. по итогам 2023 года ВВП сократится на 1,1 (1,5%), но уже в 2024 по прогнозам должен вырасти на 1,5 (1,2%).

Как мы писали ранее, повышение учетной ставки стимулирует население к переориентации от потребления к накоплению. Спрос на товары сокращается. Экономика замедляется. И ровно наоборот происходит при понижении учетной ставки.

Задача ЦБ удерживать такой уровень ключевой процентной ставки, который одновременно сдерживал бы рост инфляции и не замедлял рост экономики.

Как ключевая ставка влияет на граждан?

- Ставки по кредитам и вкладам в коммерческих банках напрямую зависят от ключевой ставки ЦБ. Чем она будет выше, тем выгоднее будут условия по вкладам и тем дороже будут кредиты.

- При высокой ключевой ставке потребители предпочитают меньше тратить и больше сберегать, то есть уровень расходов снижается.

- Изменение ключевой ставки оказывает влияние и на налоги. Так, она фигурирует в Налоговом кодексе при расчете пеней, определении налоговой базы при получении доходов в виде материальной выгоды и некоторых других случаях, а также встречается в нормах гражданского кодекса.

- На сферу недвижимости изменение процентных ставок влияет с задержкой. С их ростом ипотека становится менее доступной для населения. В результате спрос на жилье сокращается. Это может означать либо замораживание текущих цен, либо даже их снижение.

Что делать инвестору, когда растут ставки?

- Рассмотреть облигации

Быстрее всего на рост ключевой ставки реагируют облигации. Новые выпуски имеют более высокую ставку купона. Спрос на существующие облигации с более низкой купонной ставкой падает, в результате их цена снижается так, что их доходность к погашению становится сопоставимой с новыми выпусками. Поэтому при переходе к циклу повышения ставок инвестору стоит обратить внимание на просевшие в цене облигации или на новые выпуски.

- Диверсифицировать вложения

Повышению процентных ставок сопутствует замедление темпов экономического роста, что негативно сказывается на стоимости акций. Благодаря возросшей доходности депозитов и облигаций, инвесторы предпочитают вкладываться в них. Поэтому, чтобы акции снова стали для них привлекательными, должна упасть либо их цена, либо должны быть обещаны хорошие дивиденды.

Однако цены акций компаний из разных секторов реагируют на это по-разному. Больше всего теряют в цене акции закредитованных и высокотехнологичных компаний, развитие которых зависит от предоставления кредитов. Стоимость компаний из нециклических секторов экономики, продукция которых всегда пользуется спросом, может не измениться в период спада. К ним относятся товары первой необходимости, сфера ЖКХ, здравоохранение. К защитным активам относится золото. В периоды неопределенности и кризисов оно возрастает в цене. Переход к циклу повышения процентной ставки благоприятен для банковской сферы.

Таким образом, если в портфеле инвестора присутствуют акции из разных секторов экономики, а часть вложений в защитных активах, получится сгладить колебания рынка. Если инвестор предполагает рост ставок, можно выйти из рисковых активов или заменить их на защитные, нециклические акции или облигации.

Резюме

- Ключевая ставка — один из основных инструментов денежно-кредитной политики Центрального банка. С помощью нее ЦБ регулирует уровень инфляции.

- Повышение ключевой ставки замедляет инфляцию и сдерживает экономический рост: привлекательными становятся депозиты и облигации.

- Снижение ключевой ставки способствует росту экономики и инфляции: привлекательными становятся вложения в акции.