Фундаментальный и технический анализ фондового рынка

15.04.2024

5 минут

Любой инвестор хочет, чтобы его деятельность на фондовом рынке приносила прибыль. Для этого нужно выбирать и вкладывать деньги в те активы, которые имеют перспективы роста. Звучит просто, но уже не одно десятилетие эксперты, финансисты и трейдеры по всему миру разрабатывают стратегии поиска и отбора прибыльных бумаг. Глобально все эти методы можно разделить на два типа: фундаментальный анализ и технический. Что это за способы оценки рынка, чем они отличаются и как ими пользоваться обычному инвестору — разберем в нашей статье.

Что такое фундаментальный анализ?

Фундаментальный анализ – это метод оценки компании и ее бумаг, основанный на исследовании ее финансовых и производственных показателей, а также отрасли, в которой она работает, конкурентов и общей рыночной конъюнктуры.

Каждая публичная компания, которая торгуется на бирже, обязана регулярно публиковать отчеты. Их можно найти на официальном сайте предприятия. Часто они сопровождаются пресс-релизами. Отчеты бывают следующих типов:

- Финансовые отчеты

В этих документах компания раскрывает свои финансовые результаты: чистую прибыль, выручку, EBITDA, уровень долга и т.д. В России компании отчитываются по Международным стандартам финансового учета (МСФО) и по Российским стандартам бухгалтерского учета (РСБУ). Отчеты могут быть квартальные, полугодичные и годовые.

Тут можно посмотреть, как анализируют финансовые результаты публичной компании на примере отчета за 2023 год оператора кикшеринга Whoosh

- Операционные/производственные отчеты

В этих документах компания раскрывает натуральные показатели своей деятельности, например, объем добычи или производства, количество торговых точек, число пользователей и т.д.

Тут можно посмотреть, как анализируют операционные показатели публичной компании на примере отчета Ozon за 2023 год.

Стоит отметить, что сейчас, в связи с геополитической ситуацией и антироссийскими санкциями, некоторые компании получили от властей право не раскрывать часть информации. Это может осложнять фундаментальный анализ данных эмитентов.

Зачем нужен фундаментальный анализ?

После изучения всех отчетов и обзоров сторонники фундаментального анализа пытаются вычислить «справедливую», «реальную» цену бумаги. То есть сколько акция должна стоить на основе финансовых показателей компании и дальнейших перспектив развития бизнеса. Далее эта «реальная» цена сравнивается с текущими котировками.

Главная цель — найти недооцененную бумагу, чья текущая биржевая цена ниже «справедливой», и добавить ее в свой портфель. А от переоцененных инструментов — избавиться и держаться подальше.

Такая стратегия предполагает, что рыночная цена бумаги может вырастать до «справедливой» в течение некоторого времени: нескольких месяцев или даже лет. Поэтому фундаментальный анализ чаще применяют для формирования долгосрочного портфеля. Один из самых ярких приверженцев такого метода — знаменитый инвестор Уоррен Баффет.

Что такое технический анализ?

Технический анализ — метод прогнозирования биржевой цены бумаги на основе предыдущих рыночных данных. Приверженцы данного метода изучают биржевые графики, выявляют закономерности в ценовых движениях, ищут повторяющиеся фигуры. Ключевая идея теханализа заключена в том, что вся рыночная информация уже отражена в цене акции и в графике этой цены. И для прогнозирования стоимости бумаг не нужно анализировать бизнес, читать отчеты и погружаться в исследования. Нужно научиться «читать» графики и находить в них закономерности и уже известные модели и фигуры.

Технический анализ основывается на трех основных постулатах:

- «Все учтено в цене»

Сторонники теханализа считают, что все важные факторы, влияющие на компанию, уже отражены в текущих рыночных котировках. Поэтому не нужно анализировать отчеты, а стоит только следить за ценой, чтобы определить время покупки или продажи актива.

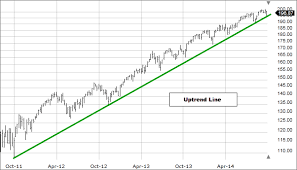

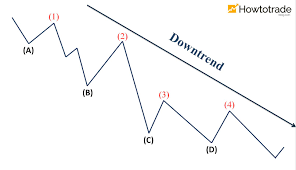

- «Цены движутся за трендами»

Технические аналитики уверены, что цены меняются не хаотично, а в соответствии с определенными закономерностями — трендами. Их всего три:

- восходящий тренд (цена растет)

- нисходящий тренд (цена падает)

- боковой тренд (цена почти не меняется и держится какое-то время в узком диапазоне)

Сторонники теханализа считают, что тренд не может внезапно смениться: он будет развиваться до тех пор, пока не появятся признаки разворота. И для принятия решения о покупке или продаже бумаги важно как можно раньше определить текущий тренд, а также увидеть признаки его грядущей смены.

- «История повторяется»

Иначе говоря, на рынке, как и в жизни, все циклично: за ростом следует спад и наоборот. Поэтому нужно использовать прошлые рыночные данные, чтобы сделать выводы о движении цены актива в будущем.

Что такое фигуры в техническом анализе?

Изучив большой массив данных, приверженцы теханализа заметили, что перед значимым изменением цены — на графике можно увидеть определенные фигуры (или паттерны). Всего разные трейдеры и аналитики выделяют десятки фигур, их описанию посвящены книги и пособия. Разберем три основные и самые известные фигуры технического анализа:

- Голова и плечи

Это классическая фигура разворота, то есть та, которая сигнализирует о возможном завершении текущего тренда.

фото с сайта https://smart-lab.ru/

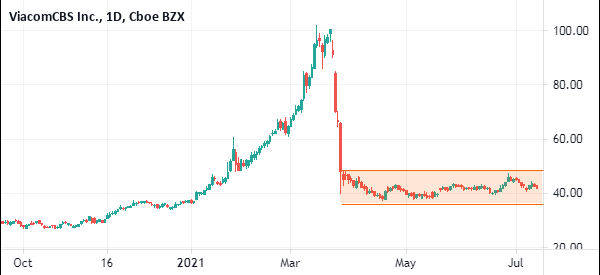

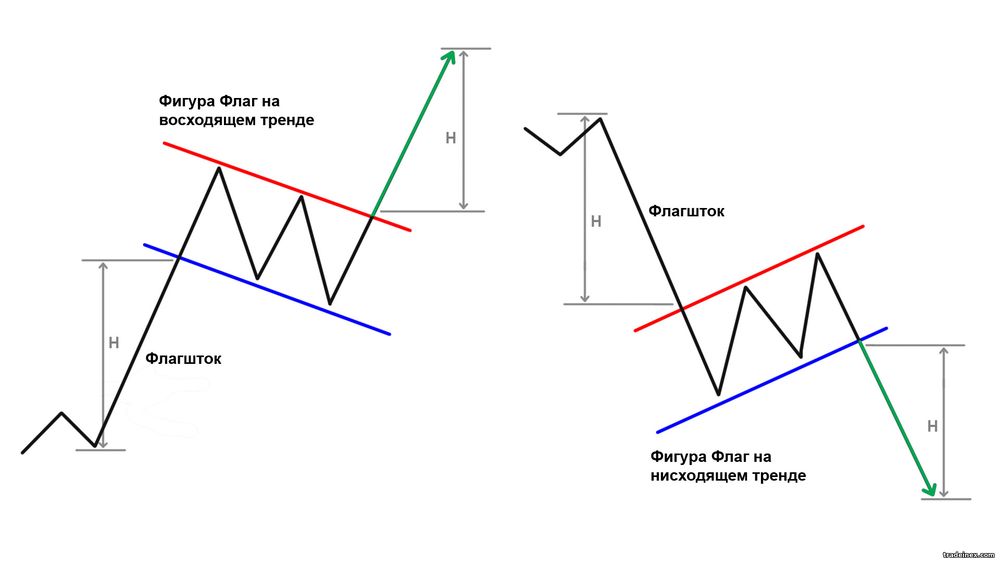

- Флаг

Это фигура технического анализа, которая сигнализирует об усилении текущего тренда, то есть о его дальнейшем продолжении.

На графике флаг выглядит как небольшой прямоугольник, следующий за резким движением цены. Причем сам флаг направлен против этого тренда. Но его наличие на графике, по данным теханализа, говорит о том, что после короткого перерыва тренд продолжится.

фото с сайта https://tradeinex.com/

- Треугольник

Это классический пример двусторонней фигуры в техническом анализе. Существуют два типа треугольников:

- восходящий треугольник указывает на то, что цена может двинуться вверх

- нисходящий треугольник указывает на то, что цена может двинуться вниз

фото с сайта bcs-express.ru

Когда лучше применять тот или иной анализ?

У каждого метода есть свои преимущества и недостатки. Например, противники технического анализа указывают на два его основных минуса: ложные сигналы и запаздывание. А те, кто критикуют фундаментальный анализ, подчеркивают, что невозможно изучить и учесть все детали из-за частой нехватки данных. Кроме того, ставится под сомнение реальность существования некой «справедливой» цены акции.

Но считается, что фундаментальный анализ лучше подходит для средне- и долгосрочных инвестиций, а технический — для активного трейдинга. Кроме того, фундаментальный метод дает возможность изучить ситуацию не только в отдельно взятой компании, но и в целой отрасли.

Начинающему инвестору стоит ознакомиться с обоими методами и, возможно, комбинировать разные подходы при принятии личных инвестиционных решений.

Выводы

- На фондовом рынке существует два классических типа анализа: технический и фундаментальный;

- При фундаментальном анализе инвестор изучает финансовые показатели отдельно взятой компании и всей отрасли;

- Фундаментальный анализ используют для поиска недооцененных бумаг;

- С помощью технического анализа прогнозируют изменение цены бумаги;

- Сторонники теханализа смотрят только на биржевые графики и не используют информацию о бизнесе и экономическом состоянии компании.